Make or Break für die Wasserstoffmobilität – Einleitung zu einer Whitepaper-Artikelserie.

Eine der größten Herausforderungen unserer Zeit ist zweifellos die drastische Verlangsamung des Klimawandels mit dem Ziel, die CO2-Emissionen bis 2050 um über 80 % zu senken. In Anbetracht der Tatsache, dass der derzeitige Verkehr einer der Hauptverursacher von Treibhausgasen ist, wird die Notwendigkeit einer emissionsfreien Lösung für alle Fahrzeugtypen besonders deutlich.

Vor diesem Hintergrund ist das Potenzial von Wasserstoff als alternativem Kraftstoff enorm, wenn er aus erneuerbaren Energiequellen erzeugt wird. Die Zukunft der H2-Mobilität wird jedoch durch einen perfekten Sturm der Ungewissheit bestimmt.

Um sein volles Potenzial zu entfalten, sich zu einer nachhaltigen Alternative für Fahrzeuge mit Verbrennungsmotor (ICEV) zu entwickeln und gegenüber batterieelektrischen Fahrzeugen (BEV) wettbewerbsfähig zu bleiben, besteht an jedem Knotenpunkt der H2-Mobilitätswertschöpfungskette Bedarf an Neuentwicklungen, Optimierungen oder Kostensenkungen, von der Energieerzeugung aus primären Quellen bis hin zur Flotte der Brennstoffzellen-Elektrofahrzeuge (FCEV) selbst.

In den drei Teilen dieser Artikelserie gehen wir dieser komplexen Frage auf den Grund und geben Einblicke, wie man mit einer Technologie, die immer noch als Nische gilt, die globale Bühne erreichen kann.

Teil 1: Das Fenster der Gelegenheit

Teil 2: Die Infrastruktur ist der Schlüssel

Teil 3: Von der Best Practice auf die globale Bühne

Teil 1: Das Zeitfenster für die Wasserstoffmobilität

Im Jahr 2017 stiegen die Verkäufe von BEVs in der EU um 54 % auf 97.571 Fahrzeuge. Dies entsprach einer Marktdurchdringung von 0,7 % der gesamten Fahrzeugverkäufe. Nur sechs Jahre zuvor, im Jahr 2011, lag diese Zahl noch bei rund 4.600 verkauften Fahrzeugen – eine Zahl, die dem weltweiten Absatz aller FCEVs im Jahr 2017 entspricht.

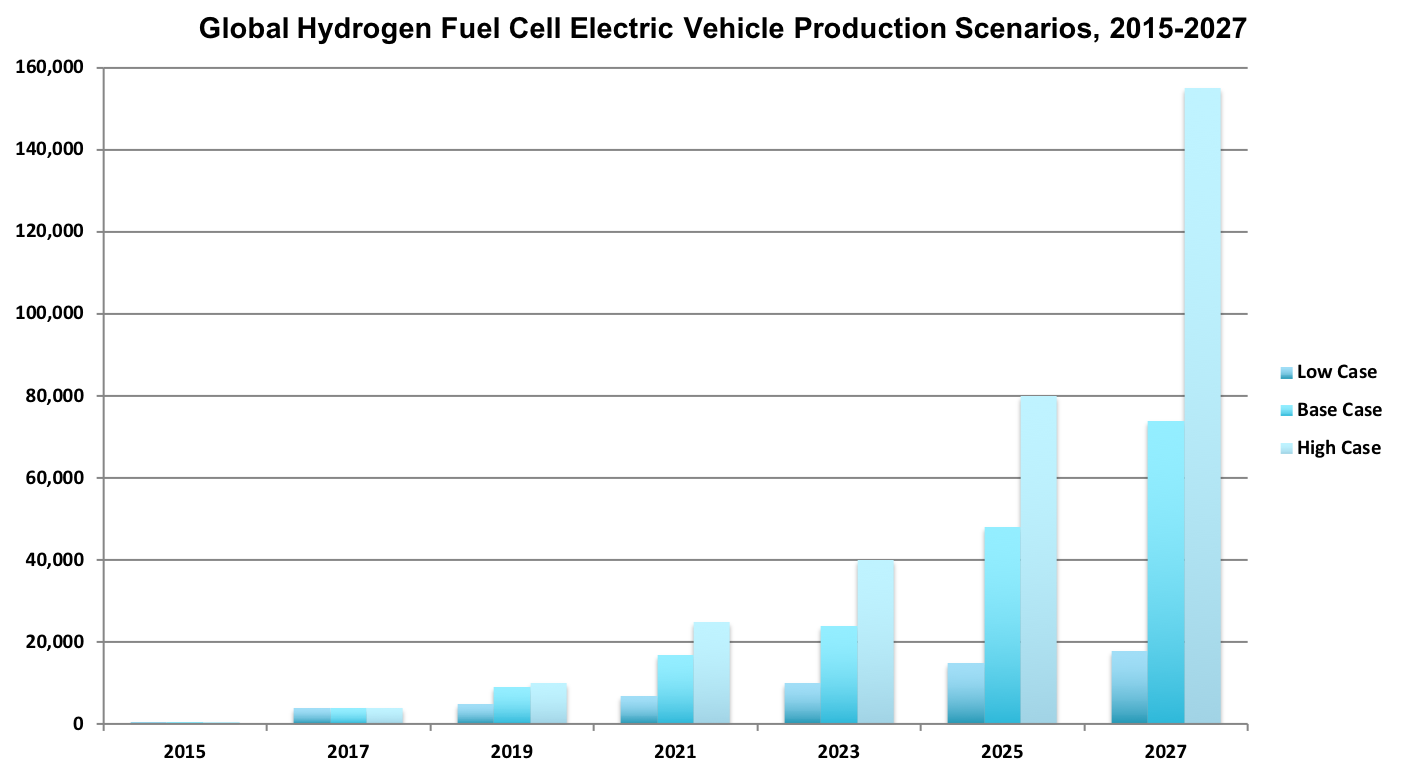

Es wird erwartet, dass die weltweite FCEV-Produktion bis zum Ende des nächsten Jahrzehnts vergleichbare Zahlen wie die aktuellen BEV-Zahlen in der EU erreichen wird. Es wird erwartet, dass 14 Erstausrüster (OEMs) 17 Fahrzeugmodelle produzieren werden, von denen bis 2028 voraussichtlich mehr als 100.000 Einheiten jährlich hergestellt werden.

Trotz dieser Aussichten gibt es immer noch eine Reihe von Problemen, die zu erheblichen Unsicherheiten in Bezug auf das vollständige Aufkommen des H2-Mobilitätssektors und seine Fähigkeit führen, ein ähnliches Wachstum zu schaffen wie das jetzt selbsttragende BEV-Segment.

Einflüsse auf zukünftige FCEV-Produktionsszenarien:

Die prognostizierten Produktionszahlen im Basis- und High-Case-Szenario beruhen auf einer Kombination von Faktoren, die derzeit ein Zeitfenster für die H2-Mobilität eröffnen. Die wichtigsten Faktoren, die dieses Fenster öffnen, sind eine engagierte politische Unterstützung, technologische Vorteile gegenüber alternativen Optionen sowie die Ausreifung und der Kostenrückgang von Schlüsseltechnologien.

Trotz dieser günstigen Faktoren ist die Zeitspanne, in der FCEV eine Chance haben, begrenzt und sollte daher als „make or break“-Fenster betrachtet werden.

Eine Reihe von Bedrohungen für die Entwicklung des Sektors könnte jedoch zu einem Low-Case-Szenario führen, das dadurch gekennzeichnet ist, dass die derzeitigen Chancen nicht genutzt werden. Wenn beispielsweise die Batterietechnologie die gleiche Ladezeit und das gleiche Emissionsniveau erreichen kann, bevor sich die FCEVs auf dem Markt durchsetzen, besteht die große Gefahr, dass die Brennstoffzellentechnologie ein für alle Mal als Nischentechnologie eingestuft wird. FCEVs würden dann Gefahr laufen, auf öffentliche Versorgungseinrichtungen sowie mittlere und schwere Nutzfahrzeuge beschränkt zu werden.

Da die Energiedichte der Batterien zunimmt und die Kosten pro Kilowattstunde weiter sinken, könnte die E-Mobilität einen Sweet Spot bei Ladezeit, Kosten und Reichweite erreichen, der das Potenzial hat, die Kosten-Nutzen-Auswirkungen der kommerziellen H2-Mobilität aufzuwiegen.

Wie das Beispiel Kalifornien zeigt, gibt es auf dem Markt Raum für die Komplementarität von BEV und FCEV, wenn man bedenkt, dass sie im Vergleich zu Hybrid- und ICEV-Technologien keine Auspuffemissionen verursachen. Der Nachzüglerstatus in Verbindung mit der kommerziellen „Ankunft“ von BEVs im Jahr 2017 unterstreicht jedoch, dass das aktuelle Zeitfenster für die Entwicklung von FCEVs entscheidend ist.

Politische Entscheidungen beschleunigen jetzt die Einführung

In dieser frühen Phase der Marktreife hat insbesondere die Politik das Potenzial, die Entwicklung der H2-Mobilität drastisch zu beschleunigen, sei es zum Erfolg oder zum Scheitern. Auf globaler Ebene wurden mit der Gründung des Wasserstoffrats 2017 ehrgeizige mittel- und langfristige FCEV-Ziele festgelegt, wie z. B. 400.000 kommerzielle Lkw und Busse sowie 1 von 12 verkauften Pkw in Kalifornien, Deutschland, Japan und Südkorea bis 2030. Dies geschieht als Reaktion auf die Dekarbonisierungsziele, die von den langjährigen Klimazielen der EU über das neuere Pariser Abkommen bis hin zu innovativen städtischen Initiativen wie der C40-Erklärung „Fossil-Fuel-Free Streets“ reichen.

Auf lokaler Ebene sind einzelne Regionen wie Kalifornien und Norwegen das beste Beispiel dafür, wie eine ausreichende Unterstützung in Form von großzügigen Steuererleichterungen oder Mautbefreiungen dazu führen kann, dass über 20 % aller Fahrzeuge mit BEVs verkauft werden, wie es 2017 in Norwegen der Fall war.

Auch wenn Automobilnationen wie Deutschland ähnliche politische Maßnahmen in Erwägung ziehen, ist Deutschland, wie schon bei der Einführung von Elektrofahrzeugen, deutlich langsamer unterwegs. Obwohl es ein Vorreiter der Energiewende ist, ist die Umstellung der eigenen Fahrzeugindustrie ein politischer Drahtseilakt, der noch nicht gemeistert wurde.

In der Zwischenzeit sind Länder mit einer geringeren Abhängigkeit von OEMs im traditionellen Automobilmarkt und mit nationalen Akteuren im Bereich der Haushaltsenergie, die von einem Übergang zu emissionsarmen Fahrzeugen als Teil einer breiteren Wasserstoff- oder emissionsarmen Wirtschaft profitieren können, in der Lage, eine wichtige Rolle bei der Schaffung einer frühen Nachfrage zu spielen. Nicht weniger als diese Märkte zeigen bereits Anzeichen dafür, dass sie für die Schaffung von FCEV-Exportmärkten für frühe OEM-Hersteller von entscheidender Bedeutung sind.

Die Infrastruktur bremst diese Chance aus

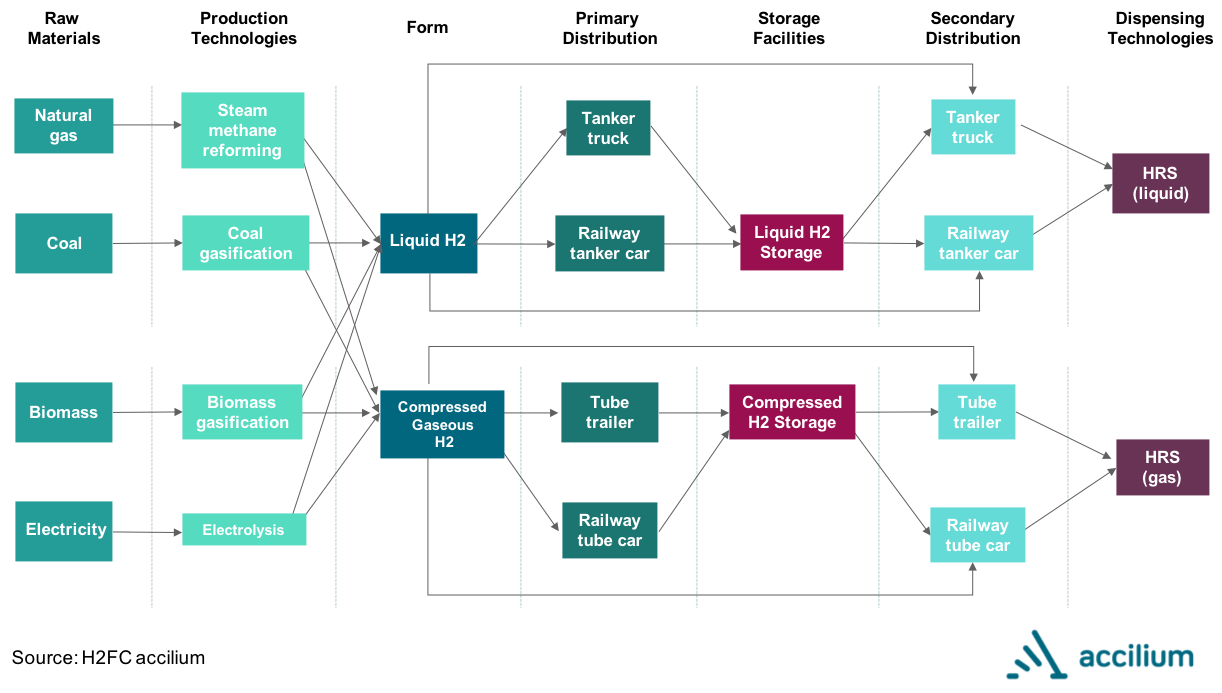

Auch wenn die Politik einen großen Einfluss auf die Verbreitung der Wasserstoffmobilität haben kann, stellt die Infrastruktur derzeit einen Engpass für diese Verbreitung dar. Von der Produktion bis zu den Abgabestellen weist die Infrastruktur an jeder Stelle Schwachstellen auf, die von technischen und systemischen Ineffizienzen über die Inkompatibilität mit bestehenden Netzen bis hin zu hohen Investitionsanforderungen und risikoreichen Geschäftsmodellen reichen, die Lücken bei den Investitionserträgen offenbaren.

Im nächsten Artikel, „Teil 2: Die Infrastruktur ist der Schlüssel“, werden wir diese infrastrukturbezogenen Schwierigkeiten erörtern, wie die Wege des H2-Mobilitätsnetzes so gestaltet werden können, dass sie zu erfolgreichen Geschäftsmodellen führen, und wie ein genauerer Blick auf die Wertschöpfungskette neue Möglichkeiten für die H2-Mobilität aufzeigt.

Zum Artikel Teil 2: Infrastruktur ist der Schlüssel

Zum Artikel Teil 3: Von der Best Practice auf die globale Bühne

ISO/IEC 27001:2013 zertifiziert

ISO/IEC 27001:2013 zertifiziert